বাংলাদেশে দিন দিন ইসলামিক ব্যাংকিংয়ের জনপ্রিয়তা বাড়ছে। কিন্তু সাধারণ মানুষের মনে প্রায়ই একটি প্রশ্ন উঁকি দেয়—এই ব্যাংকগুলো কি আসলেই শরীয়াহর নিয়মকানুন সঠিকভাবে মেনে চলে? এর স্বচ্ছতা কতটা? এই স্বচ্ছতা এবং পরিপালন নিশ্চিত করার মূল চাবিকাঠি হলো প্রতিটি ইসলামিক ব্যাংকের ‘শরীয়াহ সুপারভাইজরি কমিটি’ (SSC) বা শরীয়াহ তত্ত্বাবধায়ক পরিষদ।

অনেকেই হয়তো মনে করেন, এটি নিছক একটি উপদেষ্টা কমিটি। কিন্তু বাস্তবতা হলো, বাংলাদেশ ব্যাংকের নীতিমালা অনুযায়ী এই কমিটিকে এমন কিছু কঠোর নিয়ম ও ক্ষমতা দেওয়া হয়েছে, যা জানলে আপনি অবাক হবেন। এই প্রবন্ধে আমরা শরীয়াহ কমিটির তেমনই পাঁচটি শক্তিশালী দিক সম্পর্কে জানব, যা ইসলামিক ব্যাংকিংয়ের গভীরে থাকা নিয়ন্ত্রক ব্যবস্থার একটি পরিষ্কার চিত্র তুলে ধরবে।

Table of Contents

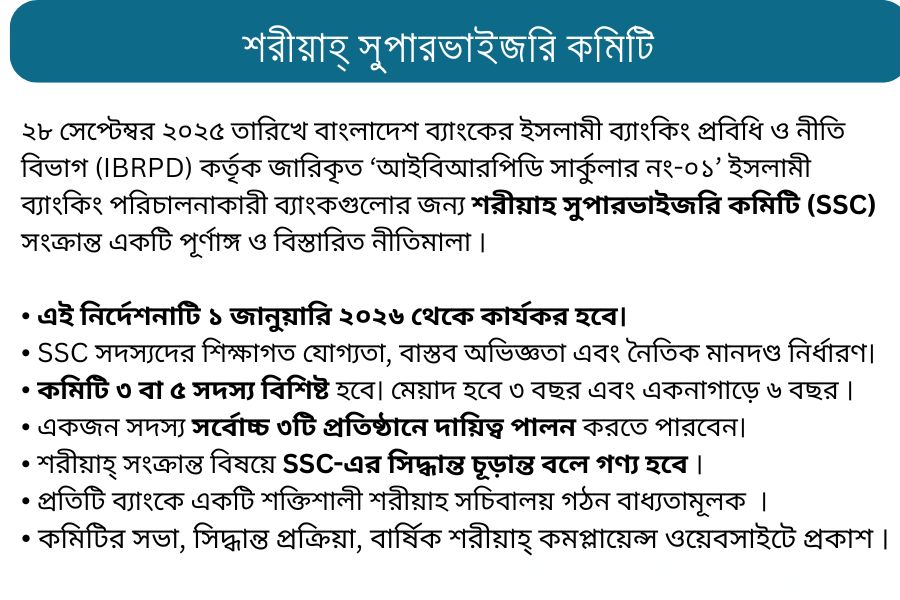

শরীয়াহ সুপারভাইজরি কমিটি

২৮ সেপ্টেম্বর ২০২৫ তারিখে বাংলাদেশ ব্যাংকের ইসলামী ব্যাংকিং প্রবিধি ও নীতি বিভাগ (IBRPD) কর্তৃক জারিকৃত ‘আইবিআরপিডি সার্কুলার নং-০১’ ইসলামী ব্যাংকিং পরিচালনাকারী ব্যাংকগুলোর জন্য শরীয়াহ সুপারভাইজরি কমিটি (SSC) সংক্রান্ত একটি পূর্ণাঙ্গ ও বিস্তারিত নীতিমালা উপস্থাপন করে। এই নীতিমালাটি পূর্ববর্তী নির্দেশনার অস্পষ্টতা দূর করে SSC-এর গঠন, সদস্যদের যোগ্যতা, নিয়োগ, অপসারণ, দায়দায়িত্ব এবং কার্যপরিধি বিষয়ে সুস্পষ্ট কাঠামো প্রদান করেছে। নীতিমালার প্রধান দিকগুলো হলো:

• সদস্যদের কঠোর যোগ্যতা: SSC সদস্যদের জন্য ইসলামী আইনশাস্ত্র, ফিক্হ ও ইসলামী অর্থায়নে উচ্চতর শিক্ষাগত যোগ্যতা, বাস্তব অভিজ্ঞতা এবং নৈতিক ও আর্থিক স্বচ্ছতার কঠোর মানদণ্ড নির্ধারণ করা হয়েছে।

• গঠন ও মেয়াদ: কমিটি ৩ বা ৫ সদস্য বিশিষ্ট হবে। সদস্যদের মেয়াদ হবে ৩ বছর এবং একনাগাড়ে ৬ বছর দায়িত্ব পালনের পর ২ বছরের জন্য বিরতি নিতে হবে। একজন সদস্য সর্বোচ্চ ৩টি আর্থিক প্রতিষ্ঠানে দায়িত্ব পালন করতে পারবেন।

• চূড়ান্ত কর্তৃত্ব: শরীয়াহ্ সংক্রান্ত বিষয়ে SSC-এর সিদ্ধান্ত চূড়ান্ত বলে গণ্য হবে এবং ব্যাংকের পরিচালনা পর্ষদ ও ব্যবস্থাপনা কর্তৃপক্ষ তা বাস্তবায়নে বাধ্য থাকবে।

• শক্তিশালী শরীয়াহ সচিবালয়: প্রতিটি ব্যাংকে একটি শক্তিশালী শরীয়াহ সচিবালয় গঠন বাধ্যতামূলক করা হয়েছে, যা SSC-এর তত্ত্বাবধানে কাজ করবে এবং এর প্রধানের পদমর্যাদা সুনির্দিষ্ট করা হয়েছে।

• স্বচ্ছতা ও জবাবদিহিতা: কমিটির সভা, সিদ্ধান্ত গ্রহণ প্রক্রিয়া, বার্ষিক শরীয়াহ্ কমপ্লায়েন্স প্রতিবেদন প্রণয়ন ও ব্যাংকের ওয়েবসাইটে প্রকাশ এবং সদস্যদের কর্মদক্ষতা মূল্যায়নের মাধ্যমে স্বচ্ছতা ও জবাবদিহিতা নিশ্চিত করা হয়েছে।

• কার্যকারিতা: এই নির্দেশনাটি ১ জানুয়ারি ২০২৬ থেকে কার্যকর হবে।

এই নীতিমালা বাংলাদেশের ইসলামী ব্যাংকিং খাতে সুশাসন, শরীয়াহ্ পরিপালন এবং গ্রাহকদের আস্থা বৃদ্ধিতে একটি গুরুত্বপূর্ণ পদক্ষেপ হিসেবে বিবেচিত হবে।

১. কমিটির সিদ্ধান্তই চূড়ান্ত, যা ব্যাংক মানতে বাধ্য

অনেকের ধারণা, শরীয়াহ কমিটি হয়তো ব্যাংক কর্তৃপক্ষকে শুধু পরামর্শ দিতে পারে। কিন্তু বাস্তবতা ঠিক তার উল্টো। বাংলাদেশ ব্যাংকের নীতিমালা অনুযায়ী, শরীয়াহ-সম্পর্কিত যেকোনো বিষয়ে শরীয়াহ সুপারভাইজরি কমিটির (SSC) সিদ্ধান্তই চূড়ান্ত বলে গণ্য হয়। শুধু তাই নয়, ব্যাংকের পরিচালনা পর্ষদ বা ব্যবস্থাপনা কর্তৃপক্ষ সেই সিদ্ধান্ত বাস্তবায়ন করতে আইনত বাধ্য।

এই একটি নিয়মই SSC-কে একটি সাধারণ উপদেষ্টা কমিটি থেকে এক লাফে একটি অত্যন্ত শক্তিশালী নিয়ন্ত্রক সংস্থায় পরিণত করেছে। এর মানে হলো, ব্যাংকের মুনাফা বা ব্যবসায়িক কৌশলের চেয়েও শরীয়াহর নিয়মকানুনকে এখানে বেশি প্রাধান্য দেওয়া হয়েছে এবং সেই নিয়ম প্রয়োগের চূড়ান্ত ক্ষমতা কমিটির হাতেই ন্যস্ত।

২. সদস্য হওয়া মোটেও সহজ নয়: কঠোর যোগ্যতা ও স্বাধীনতার মাপকাঠি

শরীয়াহ কমিটির সদস্য হওয়া মোটেও সহজ কোনো বিষয় নয়। এর জন্য শিক্ষাগত যোগ্যতা এবং ব্যক্তিগত সততা—দুটি ক্ষেত্রেই অত্যন্ত কঠোর মানদণ্ড নির্ধারণ করা হয়েছে।

- শিক্ষাগত ও পেশাগত যোগ্যতা: কমিটির সদস্য হতে গেলে শুধু ধর্মীয় জ্ঞান থাকলেই চলে না। ফিকহ, ইসলামিক ফাইন্যান্স, বা ইসলামিক আইনশাস্ত্রের মতো বিষয়ে স্বীকৃত বিশ্ববিদ্যালয় থেকে উচ্চতর ডিগ্রি থাকতে হয়। এর পাশাপাশি কোনো স্বনামধন্য বিশ্ববিদ্যালয়ে শিক্ষকতা, গবেষণা অথবা অন্য কোনো ব্যাংকের শরীয়াহ বোর্ডে কাজ করার কমপক্ষে দুই বছরের বাস্তব অভিজ্ঞতাও প্রয়োজন। সবচেয়ে গুরুত্বপূর্ণ বিষয় হলো, শিক্ষাজীবনের কোনো পর্যায়েই তৃতীয় বিভাগ বা শ্রেণি গ্রহণযোগ্য নয়।

- স্বার্থের দ্বন্দ্বমুক্ত থাকা: সদস্যদের স্বাধীনতা ও নিরপেক্ষতা নিশ্চিত করতে আইনটি অত্যন্ত কঠোর। কমিটির কোনো সদস্য ব্যাংকের পরিচালক হতে পারেন না, ঐ ব্যাংকে তার কোনো ব্যবসায়িক স্বার্থ থাকতে পারে না, এমনকি তার পরিবারের কোনো সদস্যও ব্যাংকের পরিচালনা পর্ষদে থাকতে পারেন না। উপরন্তু, তাকে অবশ্যই ঋণখেলাপি মুক্ত হতে হবে। নিয়মগুলো এখানেই শেষ নয়; সদস্যরা স্টক এক্সচেঞ্জের সদস্য বা কোনো কর্পোরেট ব্রোকারেজ হাউসের কর্মচারী হতে পারবেন না বা সেগুলোতে তাদের কোনো প্রত্যক্ষ বা পরোক্ষ স্বার্থও থাকতে পারবে না। এই নিয়মগুলো নিশ্চিত করে যে, কমিটির সদস্যরা যেকোনো ধরনের প্রভাব বা ব্যক্তিগত স্বার্থের ঊর্ধ্বে থেকে সম্পূর্ণ নিরপেক্ষভাবে তাদের দায়িত্ব পালন করবেন।

৩. SSC-এর দায়দায়িত্ব ও কর্তব্য

• ব্যাংকের সকল নীতি, পণ্য, চুক্তি, প্রচারণামূলক সামগ্রী এবং অন্যান্য operational ডকুমেন্টস শরীয়াহ্ সম্মত কিনা তা প্রত্যয়ন করা।

• বিনিয়োগ অ্যাকাউন্ট হোল্ডারদের জন্য মুনাফা বণ্টনের পদ্ধতি তত্ত্বাবধান ও প্রত্যয়ন করা।

• যাকাত ও কর্জ তহবিলের হিসাবায়ন, উৎস, ব্যবস্থাপনা ও বণ্টন প্রক্রিয়া তত্ত্বাবধান করা।

• নতুন কোনো পণ্য চালুর পূর্বে তা শরীয়াহ্ সম্মত কিনা তা নিশ্চিত করা। বাংলাদেশ ব্যাংক কর্তৃক জারিকৃত নির্দেশনার বাইরের পণ্যের ক্ষেত্রে কেন্দ্রীয় ব্যাংকের পূর্বানুমোদন গ্রহণ করা।

• বার্ষিক শরীয়াহ্ অডিট পরিকল্পনা অনুমোদন ও বাস্তবায়ন পর্যালোচনা করা।

• শরীয়াহ্ পরিপন্থী (non-compliant) আয়, সন্দেহজনক আয় ও সুদজনিত আয় হ্রাসের ব্যবস্থা নেওয়া এবং এ ধরনের আয় যথাযথ প্রক্রিয়ায় নিষ্পত্তির উপায় নির্ধারণ করা।

• শরীয়াহ্ পরিপন্থী কার্যক্রম চিহ্নিত হলে তা সংশোধনের জন্য তাৎক্ষণিক ব্যবস্থা গ্রহণ করা।

• শরীয়াহ্ সংক্রান্ত বিষয়ে SSC-এর সিদ্ধান্ত চূড়ান্ত বলে গণ্য হবে এবং তা বাস্তবায়নে ব্যাংক কর্তৃপক্ষ বাধ্য থাকবে।

• ধারাবাহিক শরীয়াহ্ পরিপন্থী কার্যক্রমের বিষয় পরিচালনা পর্ষদ এবং প্রয়োজনে বাংলাদেশ ব্যাংককে অবহিত করা।

• শরীয়াহ্ সংক্রান্ত বিষয়ে পরিচালনা পর্ষদ বা ব্যবস্থাপনার সাথে মতবিরোধ দেখা দিলে তা বাংলাদেশ ব্যাংককে জানানো।

• প্রচলিত ব্যাংকের ইসলামী শাখার ক্ষেত্রে তহবিল পৃথকীকরণ (segregation of fund) নিশ্চিত করা।

• ব্যাংকের যেকোনো রেকর্ড, লেনদেন এবং তথ্যে অবাধ প্রবেশাধিকার (access) থাকা।

• ব্যাংকের স্টেকহোল্ডারদের জন্য ইসলামী ব্যাংকিং বিষয়ে প্রশিক্ষণের আয়োজন করা।

• SSC সদস্যদের বছরে অন্তত ২টি প্রশিক্ষণ/কর্মশালায় অংশগ্রহণ করা।

সভা পরিচালনা ও সিদ্ধান্ত গ্রহণ প্রক্রিয়া

• সভার নিয়মাবলী:

◦ সাধারণ সভা: প্রতি ত্রৈমাসিকে অন্তত একটি (বছরে সর্বোচ্চ ছয়টি) সভা করতে হবে।

◦ জরুরি সভা: প্রয়োজনে অতিরিক্ত সভা আয়োজন করা যাবে।

◦ পর্ষদের সাথে সভা: বছরে অন্তত ২ বার পরিচালনা পর্ষদের সাথে সভা করতে হবে।

◦ কোরাম: মোট সদস্যের অন্তত দুই-তৃতীয়াংশ সদস্যের উপস্থিতিতে কোরাম পূর্ণ হবে।

◦ উপস্থিতি: প্রত্যেক সদস্যকে বছরে মোট সভার কমপক্ষে ৭৫ শতাংশে উপস্থিত থাকতে হবে। পরপর তিনটি সভায় অনুমোদন ছাড়া অনুপস্থিত থাকলে সদস্যপদ শূন্য বলে গণ্য হবে।

• সিদ্ধান্ত গ্রহণ ও কার্যবিবরণী:

◦ সদস্যদের সংখ্যাগরিষ্ঠ মতামতের ভিত্তিতে সিদ্ধান্ত গৃহীত হবে।

◦ মতানৈক্যের ক্ষেত্রে ভিন্নমতসহ সকল সদস্যের মতামত কার্যবিবরণীতে লিপিবদ্ধ করতে হবে।

◦ চেয়ারম্যান ও সচিব কর্তৃক স্বাক্ষরিত কার্যবিবরণী সভা অনুষ্ঠানের ১৫ দিনের মধ্যে ব্যাংকের পরিচালনা পর্ষদ এবং বাংলাদেশ ব্যাংকের IBRPD-তে প্রেরণ করতে হবে।

প্রতিবেদন ও মূল্যায়ন

• বার্ষিক শরীয়াহ্ কমপ্লায়েন্স প্রতিবেদন: SSC প্রতি বছর একটি বার্ষিক শরীয়াহ্ কমপ্লায়েন্স প্রতিবেদন পরিচালনা পর্ষদের কাছে দাখিল করবে। পর্ষদ কর্তৃক পর্যালোচনার পর গৃহীত পদক্ষেপসহ প্রতিবেদনটি অর্থবছর শেষ হওয়ার ২ মাসের মধ্যে বাংলাদেশ ব্যাংকে প্রেরণ করতে হবে। এই প্রতিবেদনটি ব্যাংকের ওয়েবসাইটে প্রকাশ করা বাধ্যতামূলক।

• কর্মদক্ষতা মূল্যায়ন: প্রতি বছর SSC-এর চেয়ারম্যান অন্যান্য সদস্যদের এবং সদস্যরা চেয়ারম্যানের কর্মদক্ষতা মূল্যায়ন করবেন। এই মূল্যায়ন প্রতিবেদনের ভিত্তিতে পরিচালনা পর্ষদ সদস্যদের পুনঃনিয়োগের বিষয়ে সিদ্ধান্ত গ্রহণ করবে।

গোপনীয়তা রক্ষা

SSC-এর সদস্য হিসেবে দায়িত্ব পালনকালে বা অবসরের পরেও ব্যাংক থেকে প্রাপ্ত যেকোনো গোপনীয় বা সংবেদনশীল তথ্য প্রকাশ করা থেকে বিরত থাকতে হবে। এই মর্মে প্রত্যেক সদস্যকে নিয়োগের সময় একটি লিখিত প্রতিশ্রুতি (পরিশিষ্ট-খ অনুযায়ী) প্রদান করতে হবে।

৪. ব্যাংকের পর্ষদ কথা না শুনলে সরাসরি বাংলাদেশ ব্যাংকের কাছে নালিশের ক্ষমতা

শরীয়াহ সুপারভাইজরি কমিটিকে একটি সত্যিকারের ‘ওয়াচডগ’ বা পর্যবেক্ষকের ভূমিকায় প্রতিষ্ঠা করার জন্য একটি অসাধারণ ক্ষমতা দেওয়া হয়েছে। ধরুন, কোনো ব্যাংক শরীয়াহর কোনো নিয়ম বারবার লঙ্ঘন করছে। সেক্ষেত্রে, কমিটি প্রথমে ব্যাংকের পরিচালনা পর্ষদকে বিষয়টি জানিয়ে সংশোধনমূলক ব্যবস্থা নেওয়ার জন্য অনুরোধ করবে। কিন্তু এরপরেও যদি সেই অনিয়ম চলতে থাকে, তাহলে কমিটির ক্ষমতা আছে বিষয়টি সরাসরি দেশের কেন্দ্রীয় ব্যাংক, অর্থাৎ বাংলাদেশ ব্যাংককে জানানোর।

শুধু তাই নয়, শরীয়াহ সংক্রান্ত কোনো বিষয়ে যদি কমিটির সাথে ব্যাংকের ব্যবস্থাপনা কর্তৃপক্ষ বা পরিচালনা পর্ষদের মতবিরোধ দেখা দেয়, সেক্ষেত্রেও কমিটি বিষয়টি বাংলাদেশ ব্যাংককে অবহিত করতে পারবে। এই ক্ষমতাটি একটি শক্তিশালী ‘চেক অ্যান্ড ব্যালেন্স’ ব্যবস্থা তৈরি করেছে, যা নিশ্চিত করে যে ব্যাংকের শীর্ষ কর্তারা শরীয়াহ পরিপালনের বিষয়টিকে কোনোভাবেই উপেক্ষা করতে পারবেন না।

৫. আজীবন সদস্যপদ নয়: সুনির্দিষ্ট মেয়াদ এবং বাধ্যতামূলক বিরতি

আধুনিক সুশাসনের একটি গুরুত্বপূর্ণ দিক হলো ক্ষমতার বিকেন্দ্রীকরণ এবং নতুন নেতৃত্বের সুযোগ তৈরি করা। ইসলামিক ব্যাংকগুলোর শরীয়াহ কমিটিতে এই নীতির এক চমৎকার প্রতিফলন দেখা যায়। এখানে কোনো সদস্যের জন্য আজীবন বা অনির্দিষ্টকালের জন্য পদে থাকার সুযোগ নেই।

নীতিমালা অনুযায়ী, একজন সদস্য একনাগাড়ে সর্বোচ্চ ছয় বছর (তিন বছরের দুটি মেয়াদে) দায়িত্ব পালন করতে পারেন। ছয় বছর মেয়াদ পূর্ণ হওয়ার পর তাকে বাধ্যতামূলকভাবে দুই বছরের জন্য বিরতি নিতে হবে। এই দুই বছর পর তিনি চাইলে আবার একই ব্যাংকে নিয়োগের জন্য বিবেচিত হতে পারেন। এই নিয়মটি একদিকে যেমন কোনো সদস্যের একক প্রভাব বিস্তার রোধ করে, তেমনি কমিটিতে নতুন চিন্তা ও দৃষ্টিভঙ্গির আগমনকেও উৎসাহিত করে।

৬. শুধু কমিটি নয়, এর পেছনে আছে একটি শক্তিশালী সচিবালয়

শরীয়াহ সুপারভাইজরি কমিটি শুধু কয়েকজন সদস্যের একটি দল নয়। তাদের দৈনন্দিন কাজে সহায়তা এবং গৃহীত সিদ্ধান্তগুলো ব্যাংকের সব স্তরে বাস্তবায়ন নিশ্চিত করার জন্য প্রতিটি ব্যাংকে একটি পূর্ণাঙ্গ ‘শরীয়াহ সচিবালয়’ থাকা বাধ্যতামূলক করা হয়েছে।

এই সচিবালয়ের অধীনে শরীয়াহ বিষয়ক ইন্টারনাল অডিট, কমপ্লায়েন্স এবং গবেষণার মতো গুরুত্বপূর্ণ বিভাগ থাকে। এই কাঠামোর গুরুত্ব বোঝানোর জন্য সচিবালয়ের প্রধানের পদমর্যাদাও বেশ উঁচুতে নির্ধারণ করা হয়েছে। একটি পূর্ণাঙ্গ ইসলামিক ব্যাংকের ক্ষেত্রে এই পদটি ব্যাংকের শীর্ষ চারজন কর্মকর্তার একজনের সমমর্যাদার। শুধু তাই নয়, এই পদে নিয়োগের জন্য কমপক্ষে ১০ বছরের সরাসরি ইসলামিক ব্যাংকিং অভিজ্ঞতা থাকা বাধ্যতামূলক। এটি প্রমাণ করে যে, শরীয়াহ পরিপালন কোনো বিচ্ছিন্ন বিষয় নয়, বরং এটি ব্যাংকের মূল কাঠামোর সঙ্গে গভীরভাবে সম্পৃক্ত একটি প্রাতিষ্ঠানিক প্রক্রিয়া।

উপসংহার

উপরের আলোচনা থেকে এটি স্পষ্ট যে, ইসলামিক ব্যাংকগুলোর শরীয়াহ সুপারভাইজরি কমিটি কোনো নামমাত্র বা আলংকারিক அமைப்பு নয়। বরং এটি কঠোর নিয়মকানুন, স্বাধীনতা এবং সত্যিকারের ক্ষমতা সম্পন্ন একটি শক্তিশালী সত্তা, যা ব্যাংকের প্রতিটি কার্যক্রম শরীয়াহর আলোকে হচ্ছে কি না, তা নিশ্চিত করতে আইনগতভাবে ক্ষমতাপ্রাপ্ত।

শরীয়াহ পরিপালনের এই শক্তিশালী কাঠামো সম্পর্কে জানার পর ইসলামিক ব্যাংকিং নিয়ে আপনার ধারণায় কি কোনো পরিবর্তন এলো?